近六成用戶因“看不懂條款”踩坑,保險到底該怎么選?

2月3日,近成新京報新京智庫聯合深藍保發布《保險怎么選不踩坑——用戶決策痛點與測評平臺價值調研報告(2026)》。用戶因

在現代家庭的不懂保險風險管理中,保險早已從可選項演變為剛需配置。條款然而,踩坑與供給端產品的到底快速迭代形成鮮明對比的是,消費者在決策過程中依然步履維艱。該選

2月3日,近成新京報新京智庫聯合深藍保發布《保險怎么選不踩坑——用戶決策痛點與測評平臺價值調研報告(2026)》。用戶因這份報告顯示,不懂保險近九成用戶對保險持積極態度,條款需求真實且普遍。踩坑但面對琳瑯滿目的到底產品、晦澀難懂的該選條款、真假難辨的近成信息,大量需求被“卡”在了決策環節。與此同時,85.65%的用戶表示愿意參考獨立、透明的第三方測評榜單——用戶不是不想做決定,而是需要一個“靠譜的參謀”。

理賠焦慮、條款難懂、產品難比:三座大山壓在購險決策上

問卷調查結果對一種常見說法形成了明顯反證:用戶的購險需求更多來自風險意識的內生變化,而非主要由銷售推動。《報告》顯示,超過六成用戶將“年齡增長帶來的風險意識提升”列為購險動因之一,近六成提到“父母健康狀況”促使其考慮投保;相比之下,選擇“銷售人員主動聯系”作為觸發因素的比例僅為5.36%。

用戶產生保險購買想法的主要觸發因素。

用戶產生保險購買想法的主要觸發因素。換句話說,保險需求是被生活“逼”出來的——年齡在長、父母在老、身邊有人生病,這些真實的生活場景才是觸發購險念頭的開關。因此,《報告》顯示,絕大多數用戶對保險持積極態度,近九成用戶表示有明確需求或認為可能需要保險。

那么,既然需求真實存在,為什么遲遲沒買?

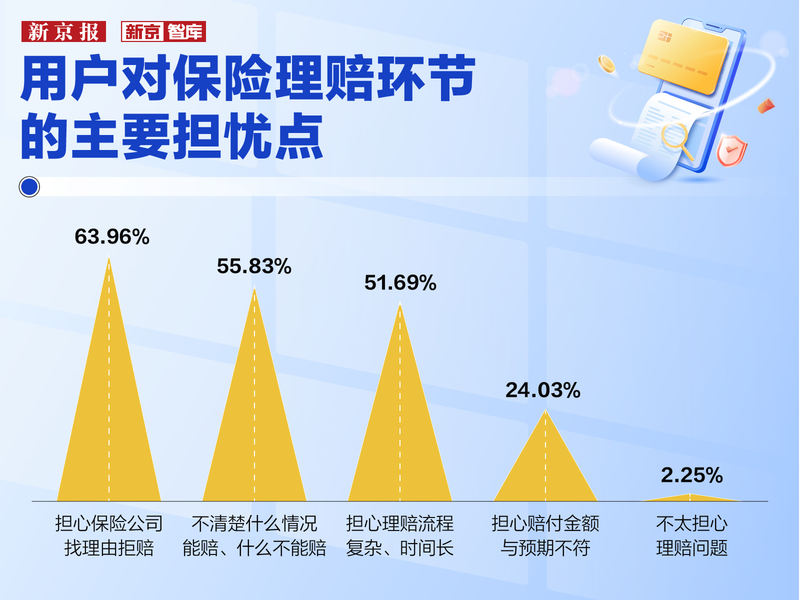

原因在于,真實需求進入決策階段后遭遇了系統性阻礙。理賠焦慮成為橫亙在用戶面前的首要心理障礙。《報告》顯示,僅2.25%的用戶對理賠問題表示“不太擔心”,這意味著超過97%的用戶帶著不同程度的焦慮做出購買決策。其中,63.96%的用戶擔心保險公司“找理由拒賠”,超過半數“不清楚什么情況能賠、什么情況不能賠”。

用戶對保險理賠環節的主要擔憂點。

用戶對保險理賠環節的主要擔憂點。決策困境的另一根源則在于信息處理層面的結構性障礙——并非用戶“不想買”,而是普遍存在的“不會選”。《報告》顯示,45.64%的用戶將“不同產品難以直接比較”列為放棄或推遲購買的首要原因,這一比例是排第二“原因”的近三倍,遠超對銷售人員不信任或保費價格等因素。與此同時,用戶也普遍面臨條款理解障礙。當被問及在購買保險過程中,最容易踩坑的環節是什么時,55.23%的用戶認為“條款理解階段”最容易踩坑。

這些障礙最終轉化為真實的“踩坑”經歷。近六成受訪者有過“購買時沒看懂條款、事后才發現限制多”的經歷,超四成“被推薦了不適合自己的產品”。表示“以上(各類踩坑)都沒遇到過”的用戶僅占5.96%。所以,踩坑已成為普遍經歷而非個案。

用戶及其身邊人經歷過的典型保險消費問題。

用戶及其身邊人經歷過的典型保險消費問題。信息渠道的多元化并未有效緩解公眾購買保險的決策焦慮。問卷調查顯示,保險銷售人員、親友推薦、網絡測評、第三方平臺四大渠道的使用率均在42%-46%之間。然而,僅6.38%的用戶對現有信息渠道“非常滿意”,近四成表示“不太滿意”或“非常不滿意”。用戶的核心抱怨不是“信息太少”,而是“信息質量不過關”——不夠客觀、不夠全面、混亂難辨。

超八成用戶愿意參考第三方測評:獨立與透明成為信任基石

被條款難倒、被選擇困住、被踩坑傷過的用戶,到底需要什么樣的幫助?

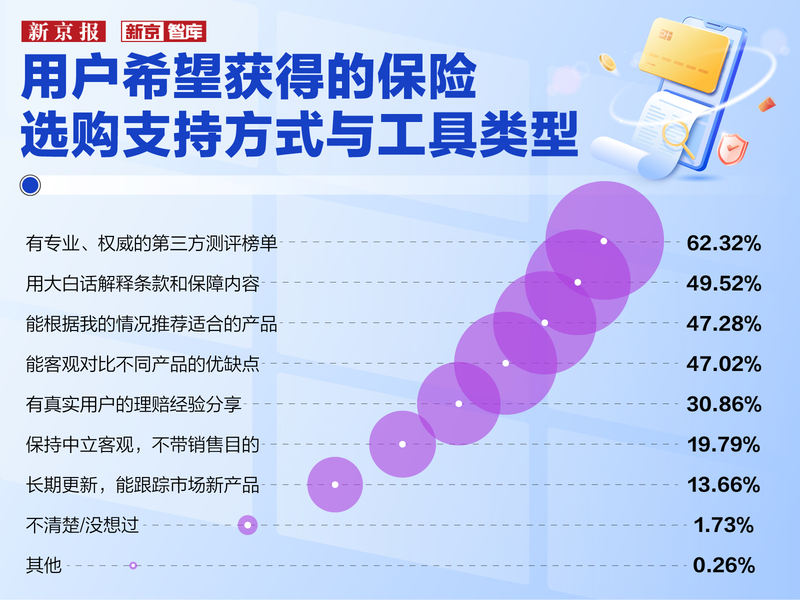

問卷調查給出了清晰的答案:獨立、透明、專業且持續更新的第三方測評工具。《報告》顯示,62.32%的用戶希望獲得“專業、權威的第三方測評榜單”,85.65%表示愿意參考長期運營的保險測評榜單,明確拒絕的僅占3.63%。

用戶希望獲得的保險選購支持方式與工具類型。

用戶希望獲得的保險選購支持方式與工具類型。 用戶對長期運營、定期更新保險測評榜單的參考意愿。

用戶對長期運營、定期更新保險測評榜單的參考意愿。用戶對測評工具的信任判斷標準極為清晰:“由第三方獨立機構發布”(58.51%)與“測評標準公開透明”(55.40%)位列前兩位,此外還有42.09%用戶看重“長期持續更新”,37.42%的用戶希望“覆蓋市面主流產品”。這些標準勾勒出用戶心目中理想測評平臺的畫像:獨立、透明、持續、全面。換句話說,用戶要的不是“又一個賣保險的”,而是“一個幫我看清楚的”工具或平臺。

那么,符合這些標準的測評型平臺長什么樣?

以深藍保金榜為例,這個目前國內運營時間最長的保險測評榜單,自2019年上線以來已持續更新74個月(截至2026年1月),累計測評產品超過4550款,覆蓋重疾險、醫療險、意外險、定期壽險、儲蓄險五大險種、15個細分榜單。

其測評體系圍繞保障內容、投保規則、產品價格、保險公司實力等維度,并細化為192項測評細則。比如,在保障內容維度,測評團隊深入拆解疾病覆蓋范圍與賠付條件,將冗長條款轉化為可比較的結構化信息;在收益維度,通過計算內部收益率(IRR)還原儲蓄型產品的真實價值,剔除營銷話術的干擾。

為了支撐這套測評標準,深藍保投入超過150人的全職測評團隊,同時借助自研的“深藍Model”評分工具和涵蓋200多個責任模板的“保險字典”系統,對市面的保險產品進行結構化拆解。

更值得注意的是,測評體系在應用端實現了顯著的“去均值化”。通過分人群、分險種的差異化設計,測評不再給出千篇一律的答案,而是針對成人、少兒、老年人等不同生命階段匹配相應的測評標準。

比如,重疾險聚焦高發疾病覆蓋與賠付條件,醫療險強調續保穩定性與報銷范圍,定期壽險關注性價比與免責條款,儲蓄險則重視長期收益測算。同一款產品在不同人群榜單中可能表現截然不同——一款對年輕人很劃算的醫療險,可能因健康告知嚴格而根本不適合給父母買。

對于測評型平臺,浙江大學教授、中國社會保障學會副會長何文炯認為,這是一種新生事物,其發展趨勢還需進一步觀察。何文炯表示,此類平臺為公眾打開了了解保險產品的窗口,對設計原理簡單、標準化程度高的產品提供便捷投保渠道,并在某些方面提供可驗證的比較方法,有助于降低客戶的搜尋成本。但需要注意的是,測評平臺主要解決效率問題,其核心競爭力取決于信息整合與分析能力是否對客戶有實質性幫助,同時需關注測評標準的科學性與客觀公正性。因此,測評工具與保險營銷員向“風險管理顧問”的演進是協同互補關系——前者是工具,后者是使用工具的人,客戶的決策和情感訴求仍需專業顧問服務。

清華大學經濟管理學院講席教授、中國保險與風險管理研究中心主任馮潤桓則認為,測評型平臺的核心價值在于構建了公開透明、可被市場檢驗的競爭規則,由此形成的信息反饋機制能將消費者選擇轉化為推動產品優化的市場信號,加速行業向“用戶價值導向”轉變。

長期數據透視市場演進:續保長期化、帶病可投保、儲蓄需求井噴

深藍保金榜74個月的持續測評,不僅能幫用戶選產品,還能清晰地反映出保險市場正在往哪個方向走。

《報告》基于深藍保的長期追蹤數據,揭示了保險市場的幾個結構性變化。

首先是保證續保周期顯著延長。長期以來,醫療險續保的不穩定性是理賠焦慮的重要來源。《報告》顯示,早期階段,市場上的醫療險和相關健康險產品多以一年期為主。但現在,醫療險市場已完成從短期產品主導向長期保障標配的轉變。在深藍保測評庫中,20年期保證續保產品已從早期的“差異化賣點”演變為“行業標準配置”,這標志著保險公司正從追求規模的短期博弈轉向深耕客戶價值的長期經營。

同時,對特定人群的風險包容度顯著增強。比如,免健康告知產品的快速擴容是近年來最值得關注的趨勢之一。數據顯示,2019年深藍保測評庫中免健告產品不足2款,2024-2025年已增至36款,同比增長65%。“免健告+長期續保”組合的出現,讓帶病人群的保障缺口正在收窄。

此外,儲蓄型保險需求顯著上升,反映出代際覺醒新趨勢。從用戶行為特征來看,在利率下行與宏觀經濟波動背景下,年輕群體的長期財務規劃意識顯著增強。數據顯示,2023年年金險需求同比增長83%,此后保持高位運行,顯示出越來越多年輕人開始提前規劃養老。這種需求爆發推動了產品形態向分紅型結構的轉型,測評平臺也隨之引入對保險公司投資能力與分紅實現率的考量,引導用戶建立更理性的收益預期。

《報告》指出,當前保險消費市場的主要矛盾不是需求不足,而是產品復雜性高、信息比較困難、理賠預期不確定等結構性障礙長期存在。獨立、透明、持續更新的第三方測評體系,正在成為打通這一堵點的關鍵基礎設施——它不是要替用戶做決定,而是讓用戶“看得懂、比得了、選得對”。

保險的溫度在理賠時體現,但選對保險這件事,不該等到理賠時才后悔。